13x in Folge ein "hervorragend" für die BU der Nürnberger

13x in Folge ein "hervorragend" für die BU der Nürnberger

Neben der Stabilität im BU-Geschäft wird auch die Kundenorientierung mit stetigen Sachstandsmitteilungen in Leistungsfall an den Kunden über den Bearbeitungsstand gelobt. Auch Franke & Bornberg vegibt mit FFF die Höchstnote. Morgen&Morgen stellt mit 5 Sternen ebenfalls die bestmöglichste Bewertung aus. Die Berufsunfähigkeitsversicherung gehört zu den Flaggschiffprodukten der fränkischen Versicherung.

Update: 20.11.2020

Mit der neuen Krebsklausel erhalten BU-Kunden der Nürnberger Versicherung bei einer schweren Krebserkrankung schnelle und unbürokratische Hilfe in Form von monatlichen Vorschusszahlungen.

Die Krebsklausel ist fester Bestandteil in den privaten und betrieblichen BU-Bedingungen* – ohne Mehrbeitrag.

Sie gilt automatisch für alle Neukunden. Für Bestandskunden wird sie analog angewendet.

Was wird geleistet?:

Bei schweren Krebserkrankungen zahlt die NÜRNBERGER für einen Zeitraum von bis zu 15 Monaten Vorschüsse in Höhe der vereinbarten BU-Rente – und befreit sie gleichzeitig von der Beitragszahlungspflicht. Hierfür reicht ein vereinfachter Nachweis zusätzlich zur formlosen BU-Leistungsanzeige.

Leichtsinniger Lebensplan – Millennials und die Berufsunfähigkeitsversicherung

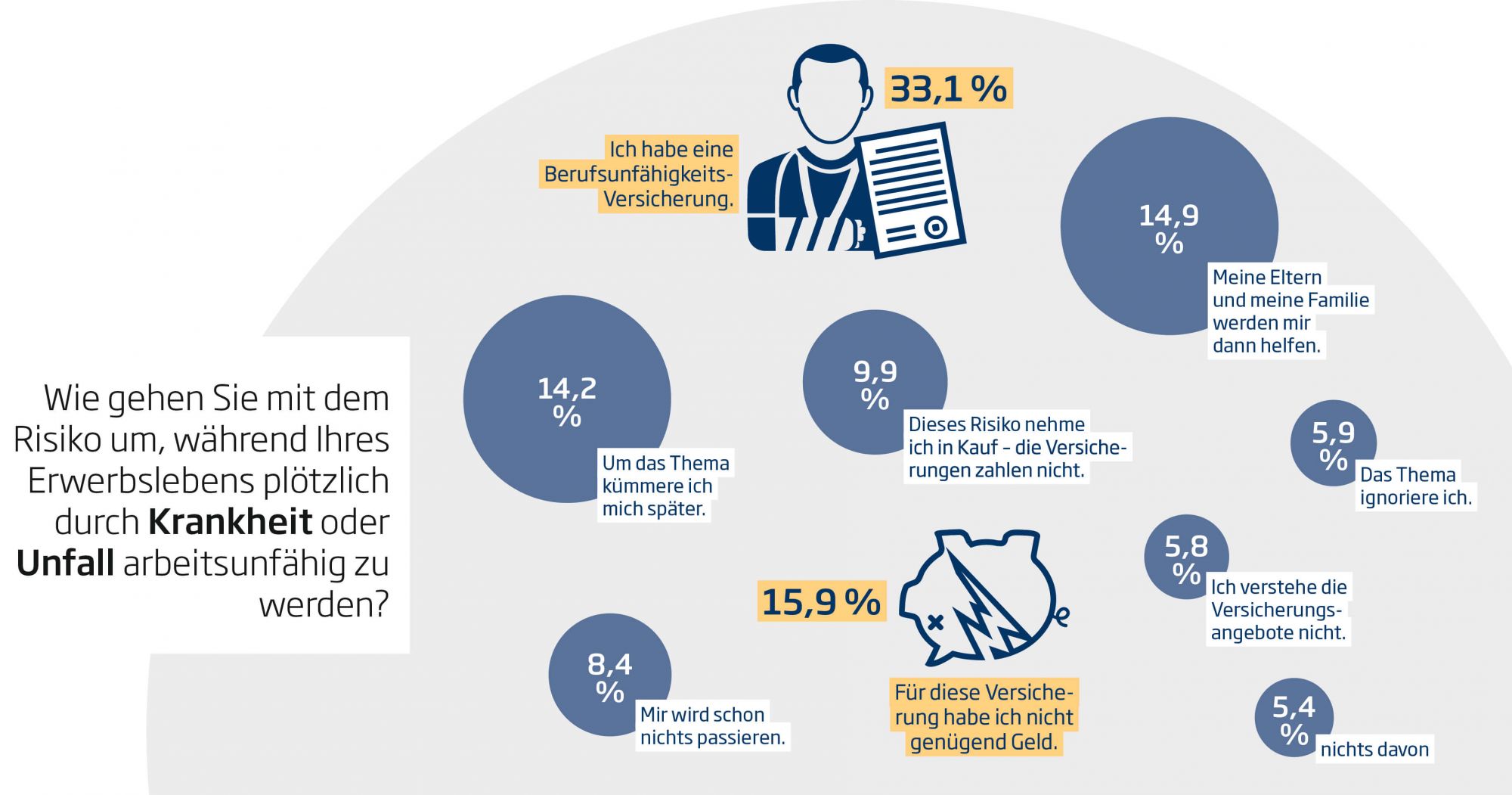

· Nur ein Drittel der Millennials sichert sich gegen Berufsunfähigkeit ab

· Zu geringe finanzielle Mittel sind Hauptgrund für Versicherungslücke

· Viele Millennials verschieben das Thema in die Zukunft

Berufsunfähigkeit (BU) ist ein Lebensrisiko, dessen sich die junge Generation zwar bewusst ist, das

sie aber oft nicht absichert. Laut einer repräsentativen Studie der NÜRNBERGER Versicherung und

dem F.A.Z.-Institut entscheiden sich lediglich 33,1 Prozent der Befragten für eine BUVersicherung.

Bei den Angestellten sind es zwar 45,1 Prozent, bei den Selbstständigen aber nur 10,3 Prozent.

Keine Priorität

Die Gründe für die offensichtliche Versicherungsunlust der Millennials sind vielfältig. Sie scheinen

das Risiko und seine negativen Auswirkungen auf den Lebensstandard deutlich zu unterschätzen.

Die am häufigsten genannte Begründung: Sie verfügen nicht über ausreichende finanzielle Mittel

(15,9 Prozent). Der Rest verlässt sich auf die Familie oder verdrängt und verschiebt einfach das

Thema – auf später.

BU-Risiko in Kauf nehmen

Ignorant oder optimistisch? Die einen nehmen das Risiko bewusst in Kauf, da sie überzeugt sind,

dass die Versicherung im Schadensfall ohnehin nicht zahlt. Die anderen gehen schlicht davon aus,

ihnen passiert nichts – mit 20,7 Prozent eine weit verbreitete Haltung gerade bei Selbstständigen.

Schlussendlich befassen sich 5,8 Prozent nicht mit BU-Versicherungen, weil sie die Produkte nicht

verstehen beziehungsweise sie ihnen zu kompliziert sind.

Dr. Armin Zitzmann, Vorstandsvorsitzender der NÜRNBERGER Versicherung, kommentiert die

Studienresultate: „Es besteht erheblicher Aufklärungsbedarf. Genau hier müssen wir als

Versicherungswirtschaft ansetzen: mit neuen Entwicklungen zur Ansprache und Beratung

beispielsweise. Und wir müssen einen größeren Wert auf die spezifischen Bedürfnisse der

Millennials bei der Produktgestaltung legen. Denn nur wenn wir sie verstehen, können wir sie für

das Thema sensibilisieren und ihnen verdeutlichen, wie wichtig eine BU-Versicherung für ihre

Lebensphasenplanung ist.“

Über die Studie

Im Rahmen einer umfassenden repräsentativen Studie, die von der NÜRNBERGER Versicherung

gemeinsam mit dem F.A.Z-Institut initiiert wurde, hat die Marktforschungsgesellschaft Toluna

insgesamt 1.000 Bürger im Alter von 18 bis 29 Jahren zu den Themen Altersvorsorge,

Risikoabsicherung und Versicherungswirtschaft befragt. Die NÜRNBERGER Versicherung sieht sich

bei dieser gesellschaftlichen Herausforderung in der Verantwortung – dem Desinteresse der

Millennials an der Altersvorsorge und Versicherungsthemen sowie der damit verbundenen Gefahr

einer Unterversorgung.

Die Studie liefert eine große Menge an relevanten Daten und wird im Rahmen einer Themenreihe

in vier Teilen sukzessive herausgeben, um den einzelnen Aspekten ausreichend Aufmerksamkeit

widmen zu können.

Pressemitteilung der Nürnberger Versicherung vom 05.06.2018

Die Nürnberger Berufsunfähigkeitsversicherung incl. STRIXNER

BU-Testsieger

-FAQ- Alles auf einen Blick

Wann ist man Berufsunfähig?

"Eine vollständige Berufsunfähigkeit liegt vor, wenn der Versicherte infolge Krankheit, Körperverletzung oder Kräfteverfalls, die ärztlich nachzuweisen sind, voraussichtlich sechs Monate ununterbrochen außerstande ist, seinen zuletzt ausgeübten Beruf, so wie er ohne gesundheitliche Beeinträchtigungen ausgestaltet war, auszuüben. Liegt ein Kräfteverfall im vorstehenden Sinne vor, leisten wir sowohl bei altersentsprechendem als auch bei mehr als altersentsprechendem Kräfteverfall......"

So oder so ähnlich steht die Definition in einem BU-Vertrag.

Warum ist der Schutz gegen die Berufsunfähigkeit so wichtig?

Weil die Berufsunfähigkeit jeden treffen kann! Je nach Beruf wird jeder Vierte (einige Versicherer sprechen von jedem Dritten) im Laufe seines Arbeitsleben berufsunfähig.

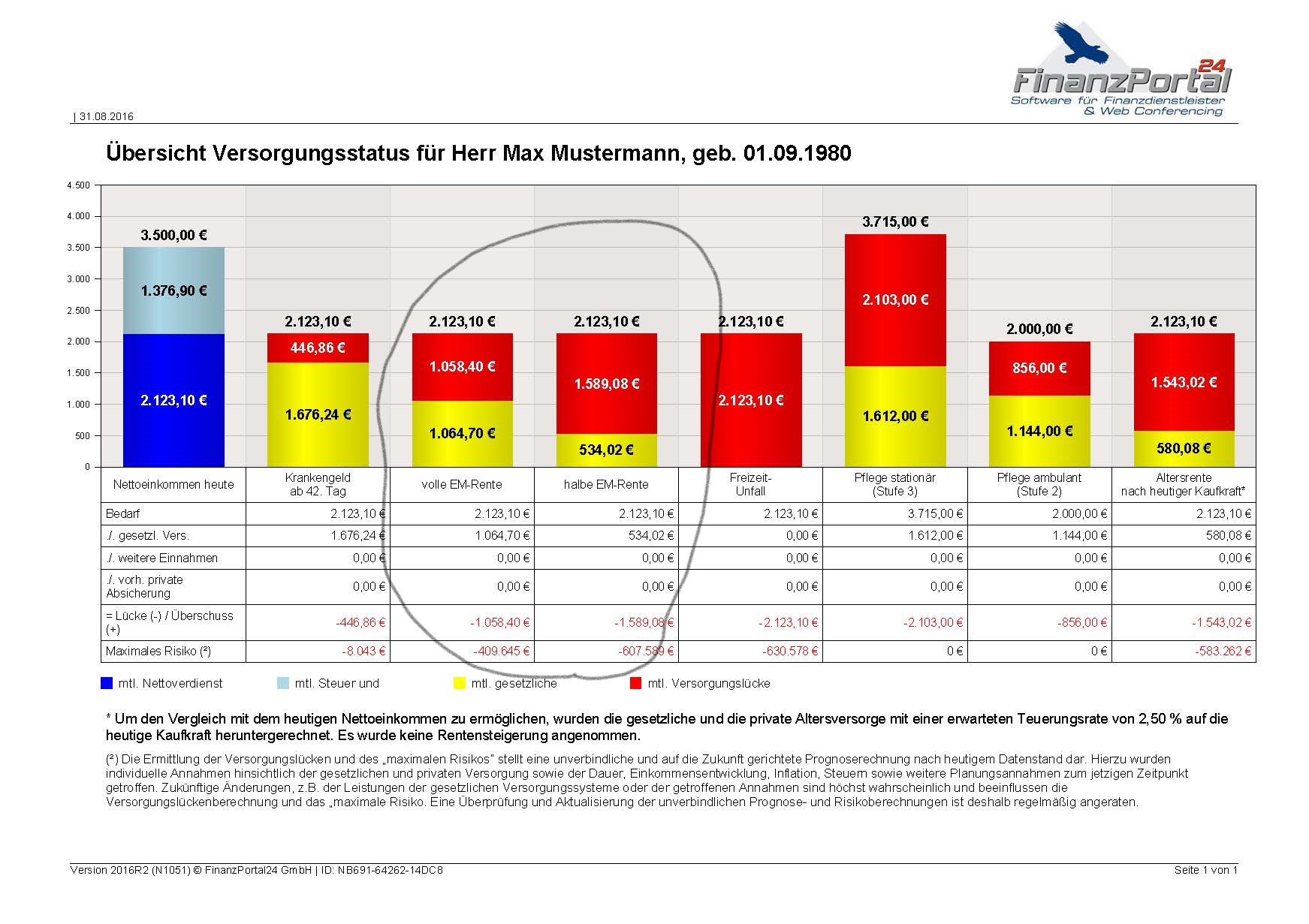

Der Gesetzgeber hat den Schutz für alle die nach 1960 geboren sind, drastisch eingeschränkt. Sie erhalten, wenn überhaupt eine sogenannte Erwerbsminderungsrente, welche nochmals, je nach Ihrer Leistungsfähigkeit sich in eine volle und halbe Erwerbsminderungsrente aufteilt.

Stop! Ich habe doch Schutz von der Deutschen Rentenversicherung!

- Höhe der halben Erwerbsminderungsrente =

- Höhe der vollen Erwerbsminderungsrente =

In welchem Alter, also wann sollte ich am Besten einen BU-Vertrag abschließen?

Je früher, desto besser!

Je früher, Sie einen Vertrag abschließen, desto günstiger ist es für Sie. Es gibt sogar einige Anbieter am Markt bei denen Sie Schüler bereits gegen BU absichern können.

Ja, der Berufsunfähigkeitsschutz kostet Ihr Geld und ist meist die teuerste Absicherung bei den privaten Risikoabsicherungen.

Von elementaren Bedeutung ist jedoch, dass Sie Leistung und nicht Prämie kaufen!

Wert Ihrer Arbeitskraft?

Dazu ein einfaches Beispiel:

Sie kaufen sich einen Neuwagen im Wert von sagen wir 50.000€. Automatisch möchte Jeder diesen Wagen optimal versichern, da er ja sehr viel Geld gekostet hat. Es wird also eine Haftpflicht, Teilkasko, Vollkasko, Rabattschutz, Schutzbrief, GAP-Deckung etc. abgeschlossen, man will ja im Schadensfall gut versichert sein möchte!

Wie sieht diese Rechnung bei Ihrer Arbeitskraft aus, auch hierzu ein Beispiel?

Bruttoeinkommen: 3.500€

Nettoeinkommen: 2.123€

Leistung bei halber Erwerbsminderung: 534,02€

Lücke (rot): ca. 1600€/mtl.

Wert der Arbeitskraft ohne Lohnerhöhung, ohne Inflation etc.

= 1600€ x 12 Monate x 29 Jahre = 556.800€!!!

Fazit: Durch Ihre Arbeitskraft, können Sie Verluste, Schäden, Kredite etc. fast immer wieder ausgleichen. Wenn jedoch Ihre "Gelddruckmaschine", also Ihr Körper, nicht mehr funktioniert, benötigen Sie einen entsprechenden Schutz!!!

Höhe der BU-Rente

Die BU-Rente soll im Ernstfall, dafür sorgen, dass Sie keine finanziellen Einbußen haben. Damit eine genau Höhe der BU-Rente bestimmt werden kann, ist somit vorab eine detaillierte Aufnahme Ihrer Einnahmen und Ausgaben notwendig.

Welche Ausgaben laufen z.B. weiter auch wenn Sie Berufsunfähig sind?

- Miete bzw. Finanzierungsraten

- Altersvorsorgeverträge

- Versicherungsverträge, wie Haftpflicht, Hausrat, Gebäude, Rechtschutz etc.

- Sparverträge für Ihre Kinder

- Rücklagen für Urlaub

etc.

Expertentip: In der Praxis sehen wir immer wieder, dass in Altersvorsorgeverträgen ein zusätzlichen Baustein "Beitragsbefreiung bei Berufsunfähigkeit" vereinbart wurde.

a.) Dies ist kein BU-Schutz! Der Versicherer übernimmt im BU-Fall die vereinbarten Beiträge für Ihren Altersvororgevertrag.

b.) Was kostest Sie dieser Baustein in Ihren Policen eigentlich?

Wäre es hier vielleicht eine Alternative, dass wir Ihre BU-Rente entsprechend Ihren mtl. Ausgaben so wählen, dass Sie die Beiträge für Ihre ALtersvorsorge selbst weiterbezahlen können?!? Gerne prüfen wir Ihre bestehenden Verträge entsprechend.

Laufzeit, Bis zu welchen Alter soll ich einen BU-Vertrag abschließen?

Einfache, schnelle Antwort, so lange wie möglich...also 67. Lebensjahr bzw. lebenslang!

Entscheidend sind hier doch einige Parameter, welche wir gerne kurz beleuchten möchten....

- Es gibt Anbieter, bei denen können Sie eine lebenslange BU-Rente vereinbaren. Die Frage ist nur, sind Sie auch bereit der Preis dafür zu bezahlen?

- Falls möglich, raten wir einen Vertrag mit einer BU-Rentenzahlung bis zum Renteneintrittsalter zu wählen, also bis zum 65.-67. Lebensjahr. In einigen Berufen ist dies jedoch nicht machbar, weil diese Laufzeit überhaupt nicht von dern Versicherungen angeboten werden.

- Vielleicht haben Sie eine andere Lebensplanung und Sie wissen, dass mit Ihrem 60. Lebensjahr ein kleines Vermögen erben werden, oder dass Ihnen Wohnungen überschrieben werden und Sie zusätzliche Mieteinnahmen generieren oder oder oder

- Unter Umständen kann es sinnvoll sein 2 BU-Verträge zu besitzen. Der eine Vertrag läuft bis zu Ihrem 55. Lebensjahr und der 2.Vertrag läuft bis zu Ihrem 65. Lebensjahr, weil Sie wissen, dass mit Ihrem 55. Lebensjahr Ihr Haus bezahlt haben & Ihre Kinder auf "eigenen Beinen stehen". In dieser Lebensphase, vom 55.-65. Lebensjahr, wäre dann Ihr monterärer BU-Bedarf geringer.

- Die Prämien in Ihrer Berufsgruppe sind verhältnismäßig teuer, wie z.B. bei vielen handwerlichen Berufen, auch dann mach es Sinn einmal zu prüfen ob evtl. andere Produkte nicht zielführender für Sie sein könnten, wie z.B. Grundfähigkeitschutz, Absicherung gegen schwere Krankheiten oder eine Kombinationslösung aus 2 Produkten. Des Weiteren gibt es zusätzlich Spezialprodukte wie z.B. die Körperschutzpolice der Allianz oder die Vitalrente der Swiss-Life, um hier einmal konkret 2 Produkte zu nennen.